Economie

Impozitarea muncii în România, cea mai mare dintr-o listă de 16 țări europene

Un studiu privind impozitarea veniturilor din salarii în 16 țări europene relevă faptul că impozitarea muncii în România este printre cele mai împovărătoare raportat la costul total suportat de angajator.

Impozitarea muncii în România, cea mai mare dintr-o listă de 16 țări europene. Foto: monitorulcj.ro

Impozitarea muncii în România, cea mai mare dintr-o listă de 16 țări europene. Foto: monitorulcj.ro

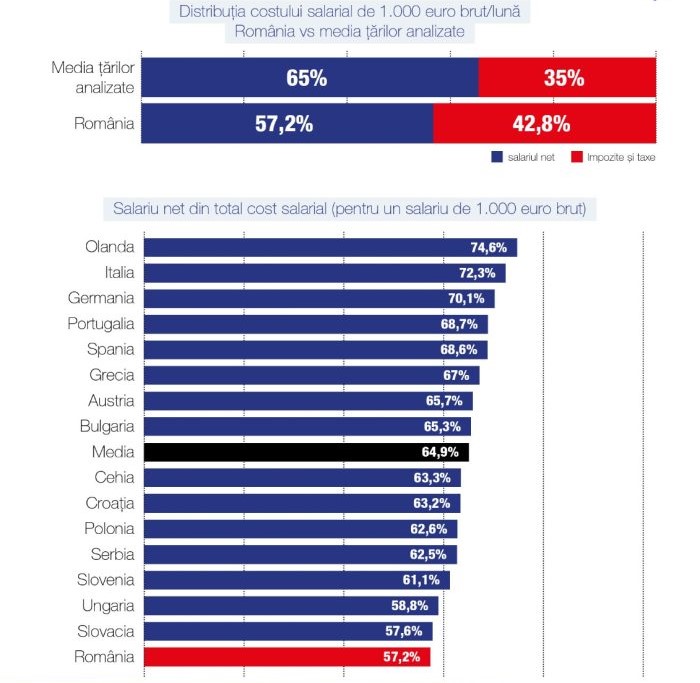

Studiul, realizat de Romanian Business Leaders (RBL) a analizat cotele de impozit și contribuții sociale care se aplică salariilor, pentru două praguri de venituri: echivalentul a 1.000 euro brut și, respectiv, a 3.000 euro brut pe lună.

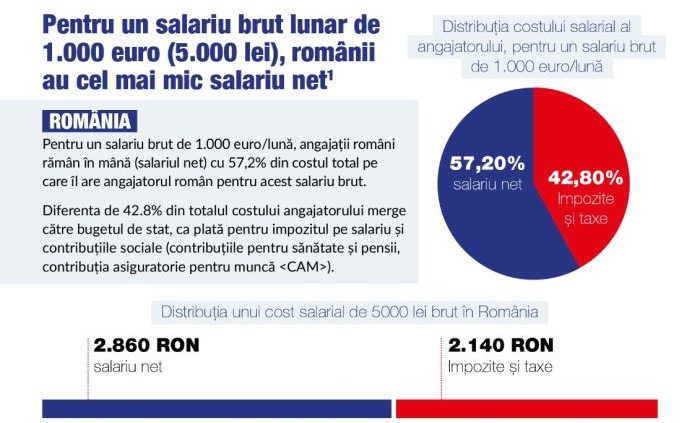

Astfel, salariații români rămân cu cei mai puțini bani în mână după plata impozitelor și taxelor către bugetul de stat, comparativ cu restul țărilor analizate. La un calcul simplu rezultă că pentru un salariu brut lunar de 1.000 euro (5.000 lei), românii au cel mai mic salariu net. În timp ce un angajat român rămâne în mână cu 572 de euro, comparativ cu acesta, un angajat bulgar rămâne cu 653 de euro, iar unul olandez cu 746 de euro.

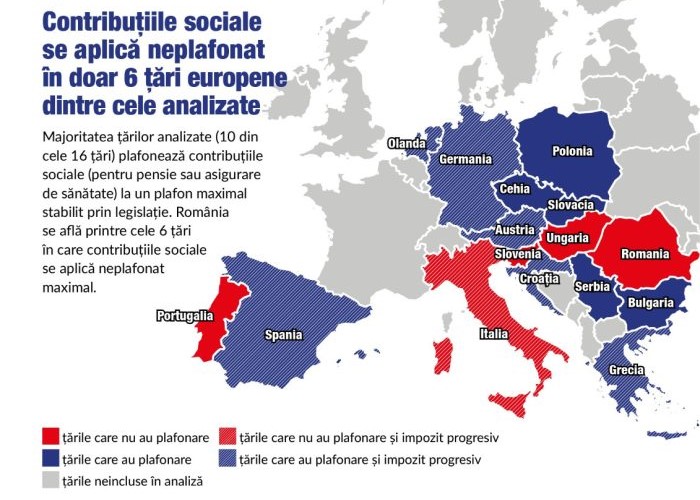

Principalul motiv pentru această situație este faptul că, deși are o cotă unică de impozitare a veniturilor din salarii, România se află printre cele 6 țări (dintre cele 16 analizate) în care contribuțiile sociale se aplică neplafonat asupra veniturilor din salarii. În același timp, majoritatea țărilor analizate care au impozit progresiv sau cote diferențiate de impozit, au contribuțiile sociale plafonate maximal, pentru a echilibra povara fiscală totală asupra muncii.

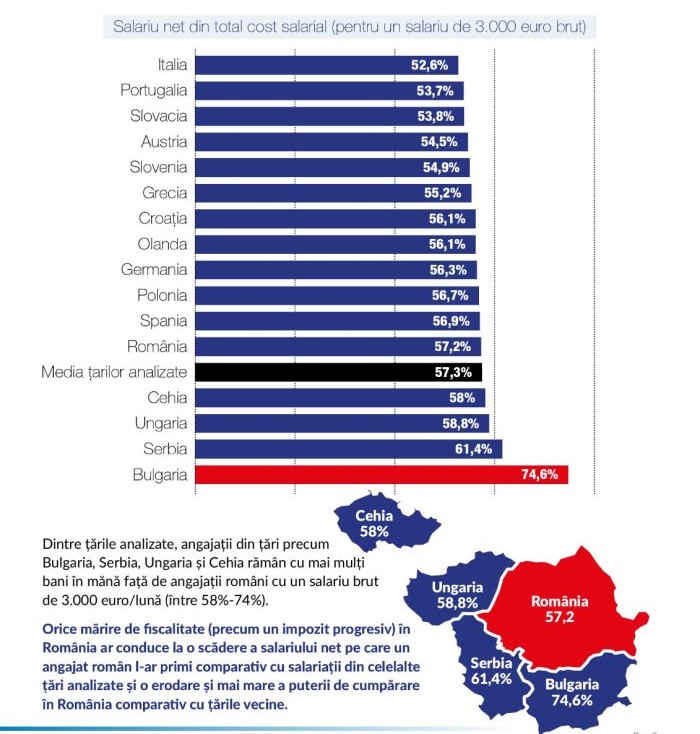

Orice mărire de fiscalitate duce la scăderea salariului net

Studiul comparativ atrage atenția asupra faptului că, în absența unei plafonări maximale a contribuțiilor sociale (CAS și CASS), orice mărire de fiscalitate (precum un impozit progresiv) în țara noastră ar conduce la o scădere și mai mare a salariului net pe care un angajat român l-ar primi comparativ cu salariații din celelalte țări analizate și la o erodare și mai accentuată a puterii de cumpărare comparativ cu țările vecine. În schimb, o plafonare a contribuțiilor sociale, în paralel cu implementarea unor deduceri mai mari, mai ales pentru salariile mici, ar permite o eventuală ajustare a cotei unice de impozit pe salarii pentru a echilibra această povară fiscală prin redistribuirea ei în mod echitabil în societate.

Analiza comparativă a fost realizată de RBL prin contribuția membrilor experți din cadrul grupului de lucru de fiscalitate care au analizat legislația fiscală aplicabilă veniturilor din salarii din 16 țări din Europa. Studiul a fost făcut în perioada mai – august 2023, iar țările luate în analiză au fost Austria, Bulgaria, Cehia, Croația, Germania, Grecia, Italia, Olanda, Polonia, Portugalia, România, Serbia, Slovacia, Slovenia, Spania și Ungaria.

Citiți monitorulcj.ro și pe Google News

CITEȘTE ȘI: